专业配资杠杆炒股 市场回归理性,资产配置迎来良机

文 | 基哥

国庆节后,市场结束了此前放量大涨、快速拉升的状态,步入震荡回调阶段。短期来看,有些投资者会觉得有些气馁,有些悲观的投资者甚至发出天问,“牛”仍在否?基哥认为,这种变化符合市场运行的客观规律,也与中央对股市“慢牛”的政策意图相吻合。

在这样的市场环境下,投资者可以更为冷静、理性、从容地进行资产配置,而不是被市场的短期波动所裹挟!

因为从投资策略的角度来看,在经历了一段时间的快速上涨后,市场出现震荡盘整,这种调整有助于消化前期的涨幅,为后续的上涨打下基础。对于投资者而言,也意味着有更多的时间去分析市场,识别出真正具有长期增长潜力的标的。同时,也可以从更多维度考虑资产配置,有利于提升组合的风险收益比。

总结起来就是一句话:

市场回归理性,资产配置迎来良机!

“慢牛”的市场状态,更有利于普通投资者实现长期的财富增值。我们后市更应该关注:在当前一系列政策组合拳的推动下,哪些板块将持续迎来利好?产品选择及指数布局方面,有哪些讲究?

强者恒强!聚焦新质生产力!

对于后市的行情发展,以及资产配置的方向,基哥的观点是——“强者恒强”。

我们可以参考沪指从2689点本轮上涨以来的板块表现,尤其是以创业板和科创板为代表的“新质生产力”方向,这些板块是资金流入最多的领域。比如,截至10月16日,科创50ETF龙头(588060)近3个交易日日均成交额超5.7亿元,显示出资金对科创板的高关注度。

这也提示我们在进行资产配置时,可以将重点放在创业板和科创板的ETF产品上。

市场资金都是“用脚说话”,它们作出这样的选择,基哥认为,除了短期的市场情绪外,背后更有着中长期的深层次原因:

其一是政策引导:创业板和科创板作为中国资本市场的新兴力量,代表了中国经济的新质生产力,它们在推动经济转型和创新驱动发展中发挥着重要作用。这些板块的企业往往具有更高的成长性和创新能力,因此吸引了大量资金的关注和流入,通过投资这些领域ETF,投资者可以更好地把握市场的发展趋势,分享到新兴行业的成长红利。

其二是产业机会:科创板和创业板的上市公司分布在新一代信息技术、生物医药、高端制造、新材料等领域,高度契合了人工智能、国产替代、能源革命、生物医药等时代方向。这些领域的企业往往具有较高的成长性和创新能力,后市的投资机会和交易机会更为丰富。

精选ETF,优化资产配置

在众多的创业板ETF和科创板ETF中,投资者可以从多个维度来筛选具有比较优势的产品。基哥建议可以从产品的流动性、管理费率、跟踪误差等因素进行挑选。

以下是几个值得关注的ETF产品:

跳槽忙!13家保险资管高管任职资格获批 太平资产人数最多

统计显示,截至5月12日,已经有446家公司公布了上半年业绩预告。业绩预告类型显示,预增公司193家、预盈67家;业绩预亏、预降公司分别有78家、30家。业绩预喜公司中,以预计净利润增幅中值统计,共有103家公司净利润增幅超100%;净利润增幅在50%~100%之间的有41家。具体到个股看,双环传动、蓝黛科技等16只个股净利润同比增幅超过10倍。双环传动预计净利润增幅最高。

1. 创业板ETF广发(159952):跟踪创业板指数,截至10月16日,该ETF的最新流通规模达95.50亿元,在所有同类ETF中规模排名前三,年内资金净流入额约48亿元。该ETF实现近7个连续完整季度规模正增长,显示出其强大的市场吸引力。管理费率仅0.15%,在同类ETF中处于费率最低档,为投资者节省了成本。此外,该ETF年内日均成交额超2亿元,流动性良好,设有场外联接份额,为我们提供了更多的投资选择和便利。

2. 科创50ETF龙头(588060):紧密跟踪科创50指数,聚焦科创板中市值大、流动性好的科创企业,指数行业集中、个股分散,“硬科技”特征显著。该ETF持续受到资金关注,自2021年四季度以来连续11个季度净申购,份额持续增长。截至10月16日,科创50ETF龙头最新份额达117亿份,是全市场第四只份额突破百亿的科创50ETF,显示出其在市场中的领导地位。

同时,我们还可以关注ETF联接基金,这些基金投资于目标ETF,为不熟悉场内交易或还没有开设证券账户的投资者提供了便捷的投资工具。

比如创业板ETF广发(159952)就设有场外联接份额(A类003765,C类003766,F类021739),其中,广发创业板ETF联接基金A类(003765)连续十个季度获得持有人净申购。

对于中短期投资者而言,广发创业板ETF联接F类(021739) 是不错的选择,0申购费、7天0赎回费,目前销售服务费仅0.01%,费率优惠,申赎灵活,支持在广发基金App、官微等直销渠道购买。

把握“慢牛”机会的好工具

前面我们说到,创业板和科创板仍将是后市资金重点参与的板块,而且经过震荡整固后,更多的体现为长期“慢牛”型机会。而基哥之所以认为ETF是当前阶段把握“慢牛”型机会的好工具,是因为它的这样一些特点:

相比于直接投资创业板和科创板的个股,ETF既能为投资者提供参与科技创新企业投资的便捷方式,也可以在一定程度上规避单一个股的个体性风险,也就是“进可攻,退可守”:

先看“进可攻”——创业板ETF和科创板ETF的投资标的具有较高的成长性和创新能力,这使得它们在市场上涨时能够提供较高的回报;

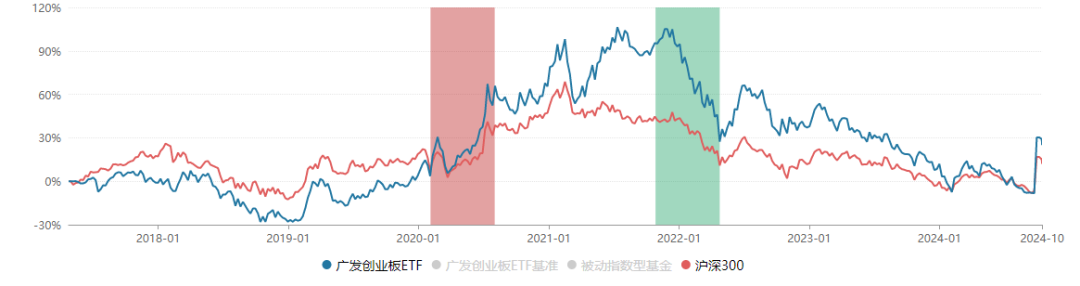

以创业板ETF广发(159952)为例,与沪深300指数进行对比:

数据来源:WIND,时间:2017.05.01-2024.10.15

可以看出,在整个市场处于震荡或者下行周期,创业板指数的表现略落后于沪深300;而在市场上行周期,创业板指数相对于沪深300的超额收益又很明显。

仅从市场表现而言,我们可以说创业板指数更有“弹性”。而之所以其弹性较高,从基本面角度看则是其对“硬科技”的聚焦。随着中国经济的转型升级,科技创新已成为推动经济增长的关键因素。创业板和科创板的上市公司往往处于科技创新的前沿,涉及人工智能、生物科技、新能源、高端制造等关键领域,一旦宏观经济企稳回升,这些领域的上市公司的收入和利润也通常表现出高弹性特征。

再看“退可守”——创业板ETF和科创板ETF都具有分散化投资特性,可以降低单一股票的风险,使得投资者在面对市场波动时能够更加从容。

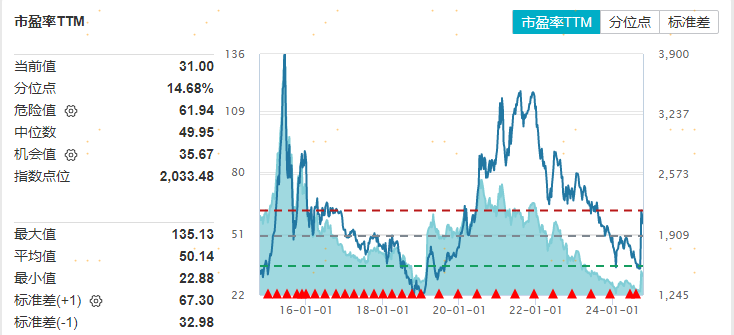

值得一提的是,创业板的整体估值仍处于历史相对低位!截至10月16日,创业板指市盈率(TTM)为31倍,位于近十年以来的14.68%分位。

数据来源:Wind,时间:2014.10.16-2024.10.16

所以,如果从纯粹博短线角度看,创业板指数自2689点本轮上涨以来的短期涨幅一度是比较大的。但如果从动态估值的中长线配置角度看,创业板指数仍然处于历史估值的相对低位。

这也是为什么基哥在一开始就讲到:

市场结束了此前的快速上涨状态专业配资杠杆炒股,开始逐渐回归理性,反而是普通投资者进行资产配置的机会!